為什麼投資老是無法賺錢?

因為高估報酬?低估風險?錯估人性?

報章媒體、學校課堂上各種市場投資模型和理論講得頭頭是道,投資人努力鑽研、認真執行之後,卻發現:

■ 投資專家推薦的選股,績效卻比不上拿報紙股票版讓猩猩擲飛鏢選出來得好。

■ 仔細研究個股基本面,卻與股價的波動變化不相符。

■ 投資過往績效很好的基金或股票,卻買了就跌、賣了就漲。

當投資人張開眼睛觀察真實的世界,卻發現所有的東西都和專家教的理論不一樣;更遺憾的是,大部分人更因此不堪虧損,含淚出場。韭菜園裡收割的不只是小散戶,很多甚至是學經歷閃亮亮的專業投資人!

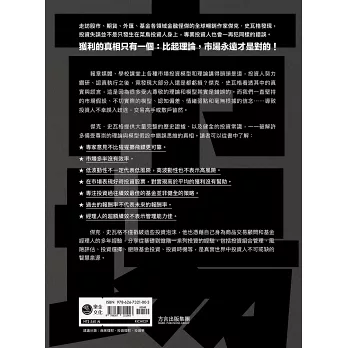

走訪股市、期貨、外匯、基金各領域金融怪傑的全球暢銷作家傑克.史瓦格,看遍業界最成功的交易高手,卻也發現,投資失誤並不是只發生在菜鳥投資人身上,專業投資人也會一再犯同樣的錯誤。這是因為獲利的真相只有一個:比起理論,市場永遠才是對的!

● 你所接受的投資界真相,可能是沒有根據的假相!

對於市場上的真實與謊言,傑克.史瓦格直指原因出在很多受人尊敬的理論和模型其實是錯誤的。我們一直堅持的市場假設、不切實際的模型、認知偏差、情緒弱點和毫無根據的信念……卻導致投資人不幸誤入歧途。他提供大量完整的歷史證據、以及健全的投資常識,破解55個備受尊崇的理論與模型假設中錯誤思維的真相。你可以從書中了解:

誤解>> 一般投資人聽從理財專家推薦的選股可以受惠。

真相>> 專家意見不比猩猩擲飛鏢更可靠。

誤解>> 市場價格已經考量了所有已知的基本面資訊。

真相>> 市場多半沒有效率。有時候市場價格比普遍已知的基本面還要高出許多,有時候低許多。

誤解>> 投資人必先做好風險評估,選到高波動的標的代表高風險。

真相>> 錯誤的風險衡量工具比完全不用風險衡量工具還糟。投資人要知道,低波動性不一定代表低風險,高波動性也不表示高風險。

誤解>> 股市正熱,身邊的人都在瘋股票,我也要進場投資。

真相>> 在市場表現好時投資股票,對實現高於平均的獲利沒有幫助。

誤解>> 投資過往績效很好的基金,因為其經理人的管理能力比較好。

真相>> 專注投資過往績效最佳的基金並非健全的策略,只做多的基金(共同基金)其報酬率高低,與同時期大盤或類股的績效比較有關,而不是個別基金經理人的選股能力。

…….更多市場真相,請看本書!

● 當你了解市場真相,你應該這樣投資!

作者不僅是簡單戳破這些投資泡沫,他也提供一份發人深省的真實投資見解和指導草案,涵蓋傳統和另類投資的類別。憑藉他身為資產經理人和交易員的多年經驗,分享從基礎到進階一系列投資的寶貴經驗,包括投資組合管理、風險評估、投資選擇、避險基金投資、投資時機等。你可以從書中學到:

可選擇出符合自己喜好的報酬率/風險指標

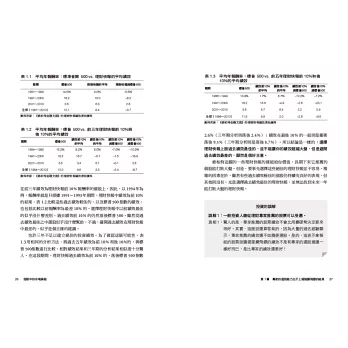

夏普值是最廣泛應用的報酬風險指標,但是夏普值不區分上漲和下跌波動率,所以本書介紹更多指標,更符合投資人實際感受到的風險。

可建立健全的投資組合結構

1. 著重於標的的報酬率/風險比,而不只是報酬率。

在品質以及其他投資組合多元分散等條件相同的情況下,選擇報酬率/風險比較高的經理人會比較好。

2. 投資組合分散在超過十檔基金。

只要新增投資的品質與之前的投資標的差不多,而且報酬率與原本投資組合中產品的報酬率相關性不高即可。

3. 尋找大盤報酬為負的月分中,大部分月分為正報酬的基金。

為了分散原有投資組合的風險,應該尋找市場空頭的幾個月裡,大部分時候是正報酬的基金經理人。

…….更多精彩見地,請看本書!

專業推薦

Jay | 「Jay的全球交易室」版主

Jenny | 「JC財經觀點」版主

老墨Mophy | 「老墨的市場觀測站」版主

杜金龍 | 台股老先覺

股市小黑 | 財經專欄作家

歐斯麥 | 台股籌碼專家

鮪爸(李哲緯) | 「鮪爸的交易心理輔導室」版主/交易心理教練

誠實推薦!

天天爆殺

天天爆殺  今日66折

今日66折

博客來

博客來 博客來

博客來 博客來

博客來 博客來

博客來 博客來

博客來