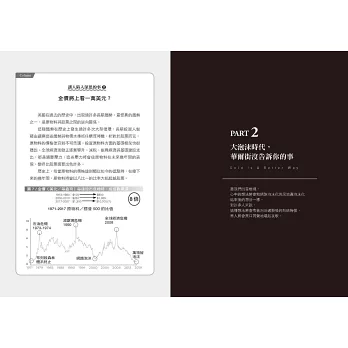

七年循環的經濟大衰退,將讓股市崩跌三成!投資人何去何從?

看懂「巴菲特決策公式」,在全球金融危機中掌握獲利關鍵!

榮登《今日美國》暢銷書,美國Amazon五星好評!

卡債纏身、倒債七年的好萊塢窮小子

翻身成全美評價最高的貴金屬投顧公司創辦人

他用親身經驗,揭露華爾街不想讓你知道的致富祕密!

★掌握「巴菲特決策公式」,不當「最後的傻瓜」

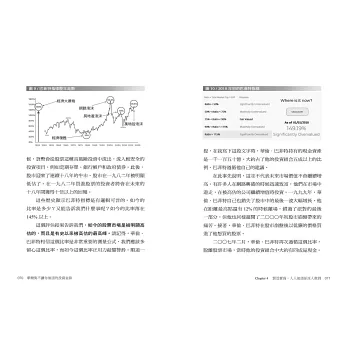

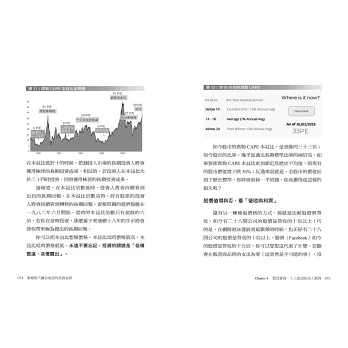

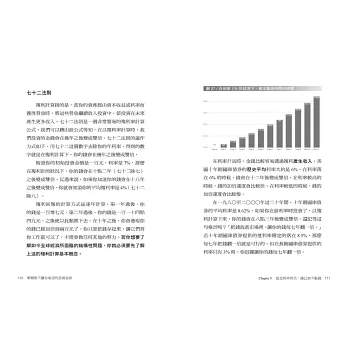

若你是「長期買進持有」的股市投資人,你一定知道成功投資的關鍵,在於估算買進資產的價值。若買進資產的價值受到「低估」,那它的長期表現會非常出色。反之,價值若被「高估」,長期收益就會十分微薄。但是,我們該怎麼評估價值呢?頂尖投資專家亞當‧巴拉塔將在本書中為你完整揭露多種價值估算的公式!包括備受股神信賴的「巴菲特指標」,以及諾貝爾經濟學獎得主羅伯特‧席勒(Robert Shiller)所提出的「週期調整本益比」(席勒CAPE)。

近年來,美股的巴菲特指標始終在115%之上,幾度超過145%。種種跡象都已表明,全球股市即將面臨一段痛苦的調整。若你還在等著未來找到人買去你手中持股,你或許要先確定市場上還有沒有傻瓜?否則你可能會因為等得太久,自己成了最後的傻瓜。

★當ETF也無法保證獲利時,投資人何去何從?

這幾年來,指數投資(ETF)在市場上廣受歡迎,被視為散戶投資首選。確實,指數型基金是比較適合普通人的投資方式。然而,面對全球經濟局勢的季節調整,緊跟大盤不再能保證你拿到理想獲利。成功預言次貸危機的傳奇投資人傑瑞米.格雷森(Jeremy Grantham)就預測:未來20年,美股實際回報率將減至平均2~3%。更有專家指出:指數投資將是戳破如今泡沫經濟的那根針!太多投資人持有被動式指數基金了,他們不再只是緊跟大盤,反倒成了能撼動大盤的巨獸。

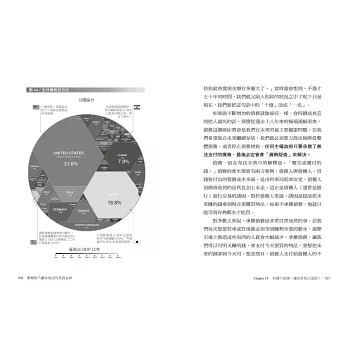

以標普500為例,被稱為「尖牙股」(FAANG)的Facebook、Amazon、Apple、Netflix、Google,五家公司就占據標普500指數的10.6%。一旦遭遇強大賣壓,這些市場龍頭也會摔得最慘。2017年8月20日,當整體指數僅下跌1.5%時,「尖牙股」卻在一天內暴跌5%。隨著接下來市場利率調整與熊市的到來,ETF只會加劇股市下跌所帶來的痛苦。

★萬物皆泡沫,什麼才是不敗的投資選擇?

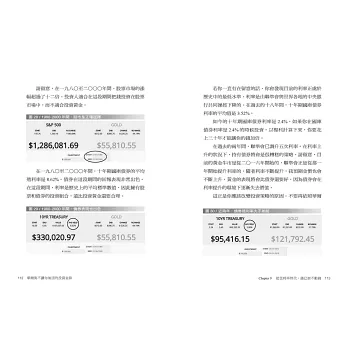

聯準會降息風聲不斷,如今他們進行的不再是量化寬鬆,而是量化緊縮。正如量化寬鬆能使股市節節高升,量化緊縮則可能使股市崩跌。各國債務爆量產生的泡沫,使金融資產長期處於高點,最終帶來了「萬物皆泡沫」(Everything Bubble)。這就類似2008年金融危機開始時的情況,那些遵循華爾街之道的人,也就是在房地產泡沫破裂時還維持大量投資的人,他們手中投資組合的價值將面臨暴跌。經濟繁榮時,保持大量投資是很好的策略。但在經濟衰退時,大量投資將會是災難。

在這個「萬物皆泡沫」、道瓊指數未來十年可能負成長的時代,投資人還有什麼選擇?作者亞當‧巴拉塔將在書中針對美國股市、債券、指數、貴金屬與數位貨幣等,一一深入剖析,為你揭露未來十年的最佳投資選擇!

本書特色

★股神華倫‧巴菲特獲利、避險的決策公式,完整揭露!讓你輕鬆看懂進出場的最佳時機!

★剖析資本社會的債務經濟模式,帶你看清經濟蓬勃發展背後,那些不為人知的凶險暗潮。

★股票、ETF、債券、貴金屬、數位貨幣,各類投資標的趨勢解析,規劃出最佳投資組合!

專業推薦

楊天立/黃金王子、金融機構資深貴金屬經理人

Jay Chiao/JC趨勢財經觀點版主

Rachel Chen/MacroMicro財經M平方創辦人

小賈/懶人經濟學創辦人

各界好評

本書會改變你對投資的思考方式。巴拉塔將投資概念化繁為簡,並挑戰讀者正視這些壓倒性的證據。在這個以債務為燃料的世界裡,有一種資產是每個長期投資人都必須持有的:黃金。我們再同意不過了。──傑瑞米‧布拉森(Jeremy Blossom)/INVESTING SHORTCUTS

黃金世界裡一道清新、新穎的聲音。巴拉塔的書與其尖端平臺,為「實體黃金應納入每個投資人的財產目錄中」一事,提供了無法否認的事例。──文森‧蘭西(Vincent Lanci)/ZEROHEDGE

穿越黃金的前世今生,理解過去、窺探市場未來的一本好書!──Jay Chiao/JC趨勢財經觀點版主

作者Adam Baratta以大道至簡的方式敘述著長期債務對全球帶來影響,大量運用過往的貨幣政策、量化寬鬆解析總體經濟的另一個面向,同時給予許多正確的投資觀念。和財經M平方一樣,提供「教育」讀者的機會,期許大家都能藉此書對投資有更深一層的思考!──Rachel C./MacroMicro財經M平方創辦人

作者用小說的方式帶我們經歷了一趟投資之旅。雖然不認同19章關於指數投資的部分描述,但這本書的作者對於為何要在投資組合中納入黃金,給了令人信服的答案。──小賈/懶人經濟學創辦人

天天爆殺

天天爆殺  今日66折

今日66折

博客來

博客來 博客來

博客來 博客來

博客來 博客來

博客來 博客來

博客來